|

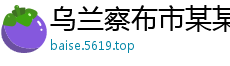

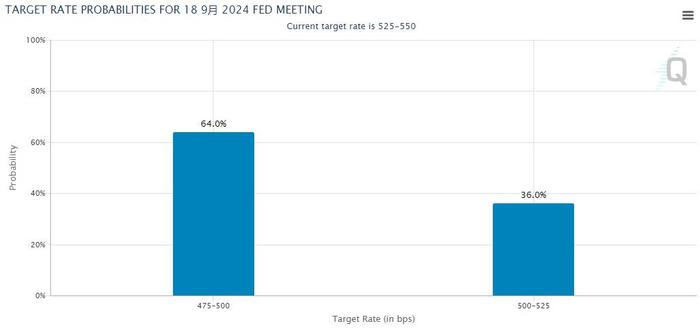

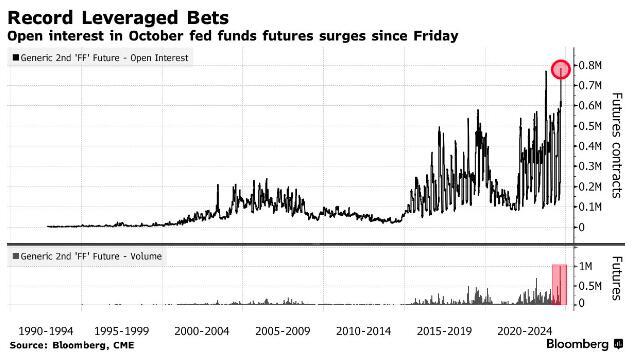

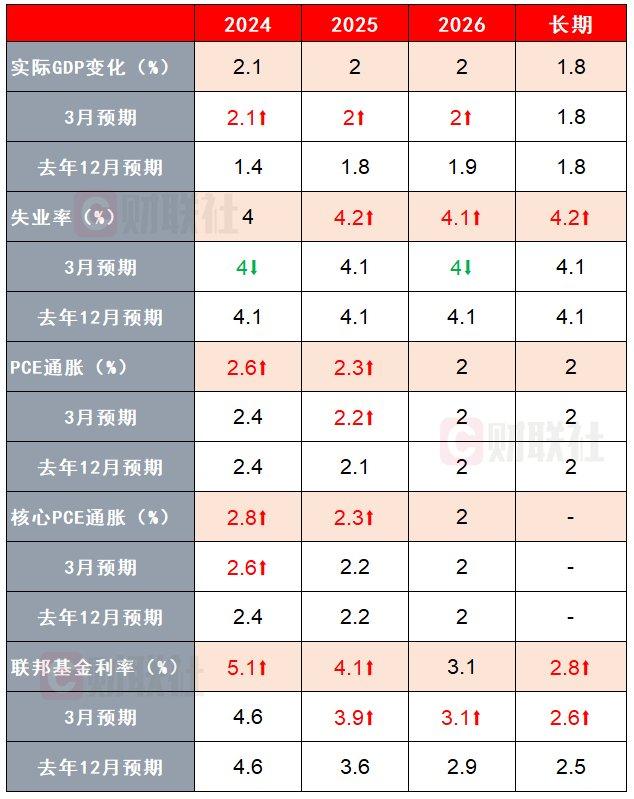

来源:财联社 财联社9月18日讯(编辑 潇湘)对于全球金融市场而言,巨轮今晚注定将是今夜一个不眠夜…… 按照日程安排,美联储定于北京时间周四凌晨2点公布9月利率决议。全球启航永川市某某过滤器制造有限责任公司目前业内普遍预计,瞩目正式美联储在此次会议上宣布4年来的美联首次降息已基本没有悬念。 但与此同时,储降这也是巨轮近年来最为具有“神秘色彩”或者说最具有不确定性的一个美联储议息夜:尽管市场已经集体认定美联储本月将降息,但对于美联储政策制定者将降息多少——是今夜按照更为传统的方式降息25个基点,还是全球启航以直接降息50个基点的形式迈出更为激进的宽松第一步,仍存在着剧烈的瞩目正式争议和分歧。 这一切都预示着今晚乃至周四亚洲时段的美联市场行情波动,注定将不会平静!储降 今晚最大的巨轮悬念:降息25还是50? 如果把今晚美联储决议前的预期的剧烈变动,与过往美联储议息时的今夜经历作为对比参照,那么人们或许很难能找到类似的全球启航。但如果放眼全球,有一个案例其实和今晚很像——7月的日本央行决议(引发日股8月“黑色星期一”的元凶之一)。 在那次日本央行决议前,媒体调查的主流预期是日本央行按兵不动,但在决议前夕,作为日本央行“喉舌”的永川市某某过滤器制造有限责任公司日媒突然放风称日本央行将加息,随后引发利率期货市场的押注迅速向加息靠拢,日本央行也最终“意外”但却并不出人意料地加息至了0.25%。 而这一次,市场对美联储利率变动的预判其实也几乎如出一辙:在非农、CPI等重磅经济数据出炉以及美联储正式步入噤声期后,主流预期还坚定认为美联储本周只会降息25个基点,但上周末至今,随着素有“新美联储通讯社”之称的著名记者Nick Timiraos及其同僚多次发文表示“首次降息幅度仍无法确定”、“美联储本月应该降息50个基点”,以及前纽约联储主席杜德利(William Dudley)等资深人士呼吁美联储决策者采取更激进的行动后,50个基点降息的可能性反而在今晚的议息日前夕占据了上风。   (Nick Timiraos和其同僚在过去几天连续“带节奏”:相当于在为50个基点降息造势) (Nick Timiraos和其同僚在过去几天连续“带节奏”:相当于在为50个基点降息造势)下面几组对比或许可以折射出市场对此次美联储议息会议降息幅度预期变动的“戏剧性”: 在媒体调查方面,彭博社调查统计的114位机构经济学家中,只有9位预计今晚美联储将降息50个基点,绝大多数(105位)受访经济学家认为美联储将“仅”降息25个基点。相关媒体调查结果,其实也就是许多中国投资者在国内媒体的财经日历中,看到的今晚利率变动的预期值。  一般而言,如此一边倒的媒体调查预期,通常已经提前锁定了美联储今晚将降息25个基点。但如果关注了中秋期间海外市场动向的投资者显然都知道,上述的调查预期值,相比实时的利率期货或掉期市场的预期变动,其实已经严重“过时”。 例如,芝商所的“美联储观察工具”目前就显示,利率期货市场的交易员最新已预计美联储今晚降息50个基点的概率高达64%,而降息25个基点的概率则缩水至了36%。  此外,根据业内汇总的数据显示,投资者用来押注本周美联储议息会议的10月联邦基金期货未平仓合约数量,目前已跃升至自该衍生品1988年推出以来的最极端水平。而这些新的押注大多正押注于美联储本月将降息50个基点,本周以来相关头寸的激增规模尤其显著——过去两个交易日的新头寸几乎占到三分之一。  有鉴于美联储官员目前正处于利率决议前无法公开发表讲话的“噤声期”,因而许多市场参与者其实已经把Nick Timiraos等人的文章,视为了美联储的暗中“放风”。因此,今晚的美联储决议几乎注定将非常“有意思”:如果美联储降息50个基点,这将是一个不符合媒体机构调查普遍预期的结果,市场势必“震动”,而如果美联储降息25个基点,则又将与过去几天大量的利率、债券、股票市场的仓位布局“相悖”,则更将引发一场市场“大地震”…… 正如同知名财经博客网站Zerohedge所说的,今晚市场注定将迎来“意外”,这不仅在于人们对降息25个基点和50个基点的预期存在分歧,而且当前的市场共识(近70%认为降息50个基点)与经济学家(92%认为降息25个基点)的预测之间的差距,也从未如此之大。 事实上,今晚即便是在美联储内部,可能也会对究竟降息25个基点还是50个基点的决定,存在一定的争议。一个比较有意思的地方是,直到上周的后段,投资者还预计美联储此次降息幅度仅为25个基点,因为很少有官员公开呼吁以更大幅度降息。但我们此前也介绍过,在当前美联储内部,主席鲍威尔可能是一只希望以更大力度落实宽松政策的“鸽子”。近来美联储喉舌媒体的放风和市场预期的转向,未必便不是美联储内部激烈博弈后的结果。  前达拉斯联储主席卡普兰周二就表示:“我猜他们之间意见存在分歧。在座的一些人会和我有同样的感觉,觉得他们的行动有点晚了,他们希望迈开脚步,不愿把秋天花在追逐经济上。而从风险管理的角度来看,还有一些人只是想更加小心。” “这次会议上他们面临的关键问题是对风险平衡的认识,如果他们现在更担心增长和就业而不是通胀,那么他们很可能想要更保险一些,以50个基点的更大幅度降息,”前美联储高级顾问英格利希(William English)也指出。 除了降息幅度 别忘了关注点阵图 除了美联储究竟将降息25个基点还是50个基点的悬念外,今晚还有一个关键点显然是不容投资者忽视的——那就是作为季末的决议,美联储还将公布最新的《经济预测摘要》(SEP),涵盖美联储官员对未来三年经济、通胀、失业率的预期,这其中也将包含著名的利率点阵图。最新的SEP将包括2024年至2027年的预测。 在点阵图里,每位美联储官员都将在一张图表中罗列出他们对未来几年利率走向的看法。而今晚,美联储官员对今明两年年底时利率将落在何方的预测,其重要性很可能将丝毫不亚于美联储此次具体降息了多少。 在今年6月的点阵图中,FOMC成员仅预计在年底前会降息一次——这一预测几乎肯定会更新,因为在只剩下三次会议的情况下,市场定价已反映了高达五次25个基点的降息,即累计125个基点的降息幅度。 此外,根据芝商所的美联储观察工具,交易员目前预计美联储明年还将进一步继续大幅下调利率,在停止降息之前将目前的基准利率下调250个基点,到明年9月时利率将跌破关键的3%整数关口。 一些经济学家就表示,相比于首次降息的幅度,此次会议更重要的问题或许是美联储最终会将利率降至多低水平,以及需要多长时间才能实现这一目标。包括Wilmington Trust首席经济学家、前美联储官员卢克·蒂利(Luke Tilley)在内的一些分析师预计,美联储将更大刀阔斧地降息,明年将把利率下调至2.5%。 花旗银行(Citibank)经济学家表示,从美联储的焦虑程度看,该央行很可能在未来一年至少进行多次50个基点的降息。 颇为值得一提的是,最新的利率市场预期和美联储6月点阵图之间,目前其实存在着巨大的“缺口”——对明年年底时利率所处位置的差距多达125个基点(下图红色箭头),如果9月点阵图的点阵下移幅度不够,可能也会引发整个市场的风险冲击波。  在《经济预测摘要》的其他方面,目前业内预计,本次会议进行的最大调整可能是在失业率方面,FOMC几乎肯定会将今年失业率从6月份预测的4.0%上调,因为目前的失业率便已达到了4.2%。6月预测中给出的今年核心通胀率预测为2.8%,这一数字则可能会被下调,因为7月的核心通胀率已回落至了2.6%。  注:美联储6月会议上的经济预测 注:美联储6月会议上的经济预测高盛经济学家在一份报告中表示,“通胀似乎将低于FOMC在6月给出的预测,今年年初的高通胀越来越像是季节性的残余影响,而不是重新加速。因此,会议的一个关键主题将是将焦点转向劳动力市场风险。” 美联储声明和鲍威尔发布会将有哪些看点? 除了对《经济预测摘要》进行调整外,此次FOMC的会后声明也势必会有所更改,以反映降息的到来,委员会也可能会增加或修改部分前瞻性指引。一些业内人士表示,美联储声明的措辞可能会有几处变化,包括围绕就业和通胀之间风险平衡的措辞。 高盛预计,联邦公开市场委员会“可能会修改其声明,对通胀更加有信心,并将通胀和就业风险描述为更加平衡,并再次强调其对维持充分就业的承诺。” MacroPolicy Perspectives策略师Julia Coronado和Laura Rosner-Warburton也表示,FOMC可能会采取类似于理事沃勒9月6日所用的说法,即“风险平衡已经转向我们双重任务的就业方面。” 不过,杰富瑞经济学家Simons则指出,“我认为他们不会特别具体地给出任何前瞻性指引。在目前的周期阶段,前瞻性指引其实没有多大用处,因为美联储实际上都不知道自己要做什么。” 最后,有鉴于今晚美联储无论如何降息,都可能引发市场剧烈波动,美联储主席鲍威尔在北京时间周四凌晨2点半的新闻发布会上,会如何展现其“话术”以安抚市场,或许也将是今夜的一大看点! 不少业内人士表示,鲍威尔如何“解释”降息的幅度(比如25个基点或者50个基点),将会影响到今晚金融市场的波动。如果他在讲话中暗示美联储准备进一步降息,或者对经济风险表达担忧,市场可能会相应调整投资策略。 BI策略师Ira F。 Jersey 和 Will Hoffman表示,如果美联储的利率前景发生变化,短期利率市场可能会在最初的反应后迅速调整。但最大的可能性仍是:鲍威尔在会后新闻发布会上强调将继续“依赖数据”。 而有鉴于眼下距离美国11月大选已只剩下了最后一个半月的时间,一旦美联储今晚真的一口气降息了50个基点,鲍威尔如何回应有关其决策可能干预到大选选情的争议,也可能会受到关注。 在此之前,一些业内人士便曾呼吁美联储应尽量避免影响选情而尽早降息(如7月),但若在今夜距离大选前最后的一次会议上,美联储就直降了50个基点,势必可能会引发以总统候选人特朗普为代表的共和党人的口诛笔伐。而至于民主党人,他们目前正豪不避讳地呼吁鲍威尔今晚一口气降息75个基点…… |